Лизинг/аренда – в чем разница

Коммерческий автомобиль можно взять в аренду или по условиям договора лизинга. Многие клиенты не понимают – в чем разница между этими услугами.

Сравнительная таблица аренды машины и лизинга

Критерий | Лизинг | Аренда |

Участники сделки | Компания, предоставляющая авто, клиент, официальный автодилер. | Компания, предоставляющая авто в аренду, клиент. |

Требования к участникам сделки | Авто, которое принадлежит арендодателю, переходит во временное владение клиенту. Арендодатель не приобретает машину, которую выбрал клиент. | Специализированная компания покупает авто, необходимое клиенту, затем оно переходит во временное владение клиента по условиям финансовой аренды. |

Кто передает транспортное средство | Собственником авто может выступать частное лицо, предприниматель или юридическое лицо. | Транспорт передает клиенту специализированная лизинговая компания. |

Стоимость договора | Фиксированные платежи, которые являются арендными платежами | Сумма договора состоит из таких платежей: – ежемесячные платежи, состоящие из стоимости авто, аренды, процентов; – дополнительные расходы – обслуживание, содержание машины, автострахование. |

Ответственность за транспортное средство | Несет арендодатель, он имеет право расторгнуть договор, если клиент не выполняет его условия. | Несет лизингополучатель, в случае систематической неуплаты платежей возможны штрафные санкции. |

Период действия договора | От 1 часа до несколько 2-3 лет, определяется в зависимости от цели аренды авто. | От полугода до 5 лет – приравнивается к сроку полезной эксплуатации транспортного средства. |

Право распоряжаться авто | Аренда не дает права свободно распоряжаться машиной, только в рамках условий, обозначенных в договоре. | Лизингополучатель распоряжается машиной по своему усмотрению. По предварительному соглашению с менеджером компании возможна субаренда. |

Ускоренная амортизация | Не предусмотрена | Предусмотрена |

Переход авто в собственность | Не предусмотрен | Данная норма может быть предусмотрена договором. По окончании действия соглашения, если клиент внесет оставшуюся стоимость, машина переходит в его собственность. |

Итак, ключевые отличия лизинга и аренды – финансовая выгода для клиента и право дальнейшего выкупа.

Легкий транспорт – необходимое условие для эффективного ведения и успешного развития бизнеса. Но покупать необходимое авто не обязательно, можно на выгодных условиях оформить договор лизинга и получить во временное пользование транспорт с необходимыми техническими параметрами (модель, пробег, цвет). Таким образом, вы получаете возможность вернуть НДС и существенно снизить налог. Если вас заинтересовала услуга лизинга, оставьте заявку и мы свяжемся с вами, чтобы обсудить все нюансы и особенности сделки.

Составление договора

После того, как выбор автотранспорта сделан, первоначальный взнос, платежный график и прочие пункты договора согласованы, участники сделки могут приступить к подписанию соглашения. С этого момента лизинговая сделка вступает в силу.

График платежей является важным пунктом лизинговой сделки. Чтобы выплаты не нарушали финансовую деятельность предприятия и не мешали развитию коммерции, некоторые лизингодатели предоставляют выбор сезонного графика оплат в соответствии с прибылью лизингополучателя.

Иногда лизинговые компании предлагают приехать в офис клиента и заключить сделку на месте. Процедура оформления договора проходит быстро, но юристы предприятия должны внимательно просмотреть текст документа еще до его подписания.

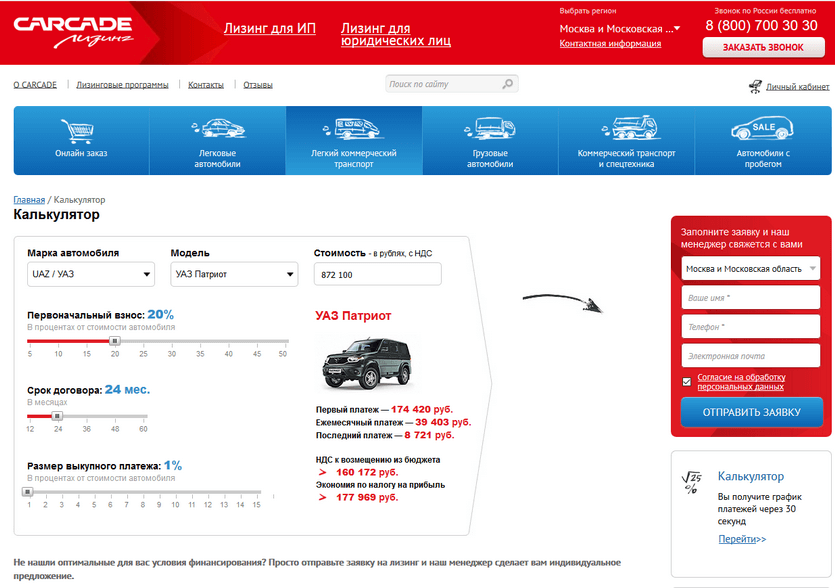

После того, как первоначальный взнос оплачен, лизингополучатель получает право долгосрочного пользования транспортным средством в коммерческих целях. Зачастую, лизинговые компании в качестве аванса берут от 5 до 25 % от стоимости автотранспорта. Но возможны и другие условия, при которых клиент может приобрести товар без первоначального взноса или же сразу оплатить 50% стоимости приобретаемого автомобиля. Договор можно заключить на срок от двух до пяти лет.

В договоре обычно предусматривается, где ведется бухгалтерский учет: на балансе лизингополучателя или лизингодателя. При передаче предмета лизинга получателю, лизингодатель обязательно должен списать закупку со своего баланса. Также можно заранее договориться о том, какая сторона будет нести расходы по страхованию автотранспорта.

Оформление лизинга для юридических лиц

Несмотря на то, что в процессе оформления договора задействовано много участников, на практике оформление лизинга для юр лиц на покупку автомобиля — достаточно простая процедура.

Порядок оформления лизинга:

- Подбор подходящего автомобиля.

- Подготовка пакета документов.

- Обсуждение условий и заключение договора.

- Оформление платежного документа, который подтверждает внесение на счет лизингодателя суммы первоначального платежа (если это предусмотрено условиями договора).

- Оплата лизингодателем полной стоимости автомобиля поставщику.

- Получить авто вместе со всеми сопутствующими документами.

Далее в течение установленного договора лизингополучатель оплачивает регулярные фиксированные платежи. По истечению срока аренды осуществляется переход права собственности на объект лизинга.

Основные документы

Лизинг оформляется при наличии следующих документов:

- Официального заявления, подписанного руководителем компании.

- Анкеты на проведение лизинга с печатью компании заявителя.

- Копии действующего Устава коммерческого предприятия.

- Копии свидетельства о постановке на налоговый учет.

- Копии протокола, удостоверяющего назначение руководителя компании.

- Копии паспорта руководителя компании-получателя (иногда требуются копии паспортов учредителей).

- Финансового отчета компании.

- Справки об открытых банковских счетах.

- Согласия на обработку предоставленной информации.

Необходимые документы для оформления документов

Чтобы заключить сделку и получить автомобиль на условиях лизинга, юридическим лицам необходимо собрать небольшой пакет документов. У разных компаний разный перечень требуемых бумаг.

Предприятию потребуется представить:

- правоустанавливающие документы (свидетельства ОГРН, ИНН, устав, решение о назначении руководителя);

- копии паспортов руководителя, главного бухгалтера;

- финансовую отчетность 1-5 последних отчетных периодов.

Обратите внимание! Некоторые компании реализуют программы экспресс-лизинга, позволяющие получить транспортное средство без предоставления финансовой отчетности. Таким образом, можно назвать лизинг одним из самых выгодных способов финансирования для юридических лиц

Помимо налоговых преференций, финансовый инструмент дает массу других преимуществ. Но, при условии грамотного выбора лизингодателя

Таким образом, можно назвать лизинг одним из самых выгодных способов финансирования для юридических лиц. Помимо налоговых преференций, финансовый инструмент дает массу других преимуществ. Но, при условии грамотного выбора лизингодателя.

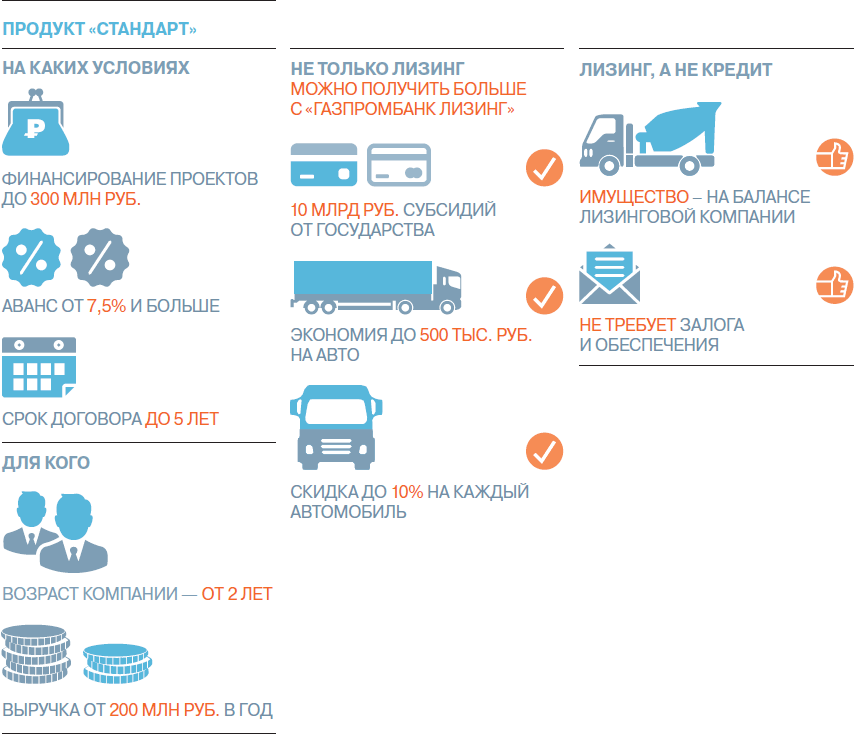

Как работает государственное субсидирование

Государство уже несколько лет активно поддерживает лизинг в России – например, сейчас значительная часть поставок пассажирских автобусов в регионы идет именно по программам лизинга, как и поставки воздушного, морского или железнодорожного транспорта. Фактически лизинговые компании заменяют собой банки, но без избыточного регулирования и с более гибким подходом к каждому клиенту.

Существует несколько программ поддержки лизинга, но с автотранспортом работает одна – «Автопром». Ее основные условия такие:

- предоставляется на покупку коммерческой колесной техники, произведенной в России. Это легковые, грузовые автомобили и автобусы, производство которых до определенного уровня локализовано в России, произведенные в 2021 году;

- есть ограничение по маркам и моделям транспорта, участвующим в программе;

- сумма составляет до 10% от стоимости ТС, но не более 500 тысяч рублей;

- требования к клиенту стандартные – наличие лицензии на осуществляемые виды деятельности, отсутствие претензий со стороны налоговых органов и проблем в кредитной истории.

Как пояснили нам в компании «Газпромбанк Автолизинг», субсидия представляет собой компенсацию части стоимости транспортного средства. С точки зрения клиента это скидка в размере до 10% от стоимости ТС – фактически ее предоставляет лизинговая компания, которая затем получает эту сумму от Минпромторга.

Пока возможности программы ограничены – Минпромторг отобрал для участия в программе лишь 15 лизинговых компаний (хотя всего их около 100), и выделил им финансирование в размере 3,8 миллиардов рублей. Как считают в компании, этой суммы хватит лишь на до лета, а чтобы она существовала и дальше, нужно дополнительное финансирование.

В отрасли пока остались не очень довольны тем, как Минпромторг распределил финансирование – многие региональные компании фактически остались без финансирования, «выпав» из программы по формальным признакам (а действующий механизм отвечает интересам лишь крупнейших федеральных компаний, что вредит репутации самого лизинга.

Отметим, что в прошлом году в России стартовала программа «Доступная аренда», которую также курирует Минпромторга. Это еще более упрощенный вариант аренды автомобилей, предназначенный, в том числе, и для физических лиц. Выделили на программу ненамного меньше, чем на «Автопром» – 2,5 миллиарда рублей, все это должно начать двигать авторынок к так называемой «шеринговой» модели и модели подписки.

Причины для покупки автомобиля в лизинг

Лизинг — один из самых выгодных способов финансирования для юридических лиц. Такой финансовый инструмент дает возможность получать не только налоговые преференции, но и организовать работу фирмы более эффективно.

Цена ниже рыночной стоимости

Один из главных критериев в вопросе выбора между лизингом и покупкой — остаточная стоимость автомобиля, по которой его можно будет выкупить по окончанию срока аренды. Рассчитывает его лизинговая компания, чтобы определить сумму ежемесячных платежей.

Обычно ежемесячный платеж рассчитывают, как разницу цены продажи и остаточной стоимости, разделенную на количество месяцев. Часто лизинговые компании предварительно договариваются о цене выкупа автомобиля, чтобы предложить клиенту оптимальные условия аренды.

Обратите внимание! Если остаточная стоимость слишком низкая, то чаще всего юридическому лицу выгоднее будет купить автомобиль

Отличное состояние авто

Если речь идет о новом автомобиле, то на момент оформления лизинга предприятие получает в распоряжение транспортное средство в отличном техническом состоянии.

Быстрый способ создать собственный новый автопарк

Если поддерживать текущее состояние, проводить своевременно осмотр и техническое обслуживание, после окончания договора лизинга можно выкупить авто, которое прослужит еще долгое время.

С таким подходом, лизинг автомобиля для ИП или ООО — разумное вложение средств.

Большой пробег

В конце срока аренды лизингодатель оценивает автомобиль, определяя остаточную стоимость. Такая оценка включает ограничения по пробегу, который транспортное средство может проехать.

Если предприятие, которое пользуется автомобилем на условиях лизинга, превысило такое количество километров, каждый из них будет оплачиваться отдельно.

Избежание хлопот при покупке

Не всегда юридические лица имеют время и желание заниматься длительным подбором автомобиля для покупки. Услуги лизинговых компаний позволяют оформить все намного быстрее.

От предприятия требуется, в основном, только выбрать хорошую компанию. Далее уже лизингодатель будет решать все юридические вопросы, заниматься сбором документов для оформления сделки.

Особенности услуги

Оформление легкового транспорта в лизинг – популярная услуга, в рамках которой выбранная машина переходит во владение юридическому лицу или индивидуальному предпринимателю на обозначенный договором срок. Посредством данного инструмента можно обновить автопарк легких коммерческих авто без вложения персональных средств. Взять в лизинг можно как новую, так и б/у машину отечественных и зарубежных марок, которые реализуют официальные дилеры.

Процедура предполагает аренду на продолжительный период, лизингополучатель – юридическое лицо или индивидуальный предприниматель – ежемесячно вносит платежи, состоящие из оплаты транспорта, аренды, а также процента.

Важно! Когда действие соглашения истекает, легковые лизинговые автомобили переходят в право владения лизингополучателя. Автолизинг – инструмент, который, прежде всего, интересен юридическим лицам, поскольку предполагает оптимизацию налогообложения

Кроме этого, по условиям договора клиент получает расширенный спектр услуг, при оформлении автокредита их пришлось бы оплачивать:

Автолизинг – инструмент, который, прежде всего, интересен юридическим лицам, поскольку предполагает оптимизацию налогообложения. Кроме этого, по условиям договора клиент получает расширенный спектр услуг, при оформлении автокредита их пришлось бы оплачивать:

- подготовка и сопровождение купли-продажи авто;

- постановка транспорта на учет;

- оформление полиса автострахования;

- оплата транспортного налога.

Важно! Лизинг легковых автомобилей инструмент, который позволяет предпринимателям, юридическим лицам сохранить средства, которые находятся в обороте, сэкономить на уплате налогов, вести бизнес без простоя и наращивать прибыль

Достоинства и недостатки лизинга для юридических лиц

Рассматривая лизинговую схему приобретения транспорта, организации должны учитывать все плюсы и минусы операции. Несмотря на явные преимущества, этот финансовый инструмент имеет и ряд недостатков.

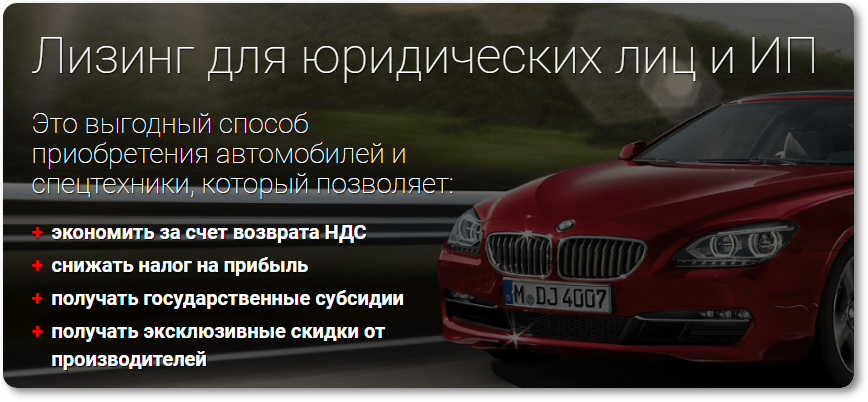

Выгоды от заключения лизинговых сделок

Самое главное преимущество, которое дает автомобильный лизинг для юр лиц, — уменьшение базы налогообложения. Правила налогового учета позволяют зачислять все лизинговые платежи в состав расходов, что уменьшает налог на прибыль. НДС при внесении регулярных платежей также подлежит возврату.

Прочие достоинства приобретения машины в лизинг для юридического лица:

- Нет необходимости изымать приличную сумму из оборота или привлекать кредитные средства под залог имущества предприятия.

- Сохранение инвестиционной привлекательности компании. В бухгалтерском балансе лизинг отразиться, как арендные отношения, а не в сумме кредитов.

- Представителям малого и среднего бизнеса бывает достаточно сложно взять кредит, а лизинговые компании отказываются оформить сделку крайне редко.

- Быстрое формирование или обновление автопарка без крупных расходов оборотных средств.

Среди минусов процедуры лизинга для ООО можно отметить:

- непродолжительность срока действия договора (не более 5 лет);

- отсутствие права самостоятельно выбирать страховую компанию и СТО;

- запрет на использования авто для субаренды или передачу третьим лицам;

- оплата лизингодателю простоя в случае кражи транспорта или ДТП (за весь период вплоть до получения страховой компенсации);

- риск потери машины из-за несвоевременности платежей. Если банки за просрочку наказывают штрафами, то лизинговые компании более категоричны и сразу разрывают договор.

Важно! Потерять транспортное средство можно из-за финансовых проблем самого лизингодателя. Поэтому подобного рода сделки рекомендуется заключать только с надежными проверенными компаниями

Получение автотранспорта в пользование

Автотранспорт передает в лизинг поставщик дилерского центра или автосалона. При этом нужно обязательно сделать страховку ОСАГО. Страхование КАСКО можно осуществить по взаимной договоренности участников сделки. Также автомобильное средство должно пройти регистрацию в ГИБДД.

Сохранность и функциональность автомобиля является заботой получателя, но некоторые лизингодатели и поставщики предлагают своим партнерам выгодные бонусы. Сюда входит техническая поддержка, сезонная смена шин, оплата сервиса при поломке транспортного средства и другие полезные услуги. В соответствии с условиями договора, по окончании срока сделки лизингополучатель может либо возвратить автотранспорт лизингодателю, либо выплатить остаточную стоимость и перевести его на баланс своего предприятия.

Объекты лизинга

Количество и разновидности автомобильной техники, которую использует предприятие, зависит от сферы его деятельности и особенностей производственного процесса.

Широкий выбор объектов лизинга

В основном это транспорт для отгрузки сырья, доставки товаров, а также презентабельный автомобиль руководителя.

Лизинг авто дает для юридических лиц возможность оперативно приобрести:

- легковые автомобили любого класса и модели;

- грузовую технику;

- бензовозы;

- автобусы разной вместимости;

- сельскохозяйственную спецтехнику.

Все большей популярности набирает приобретение таким способом различной спецтехники. А если требуется еще больше сэкономить, компании предлагают договора лизинга для ИП на покупку бу авто.

Какие бывают лизинговые платежи

Легковые автомобили в лизинг можно взять на разных условиях, мы предлагаем нашим клиентам два вида платежей:

- аннуитетный;

- регрессный.

Сравнение двух форм внесения платежей

Вид оплаты | Как происходит расчет | Преимущества | Недостатки |

Аннуитетный | Сумма, закрепленная в договоре, распределяется на равномерные платежи, которые необходимо вносить на протяжении всего срока действия сделки. | Вы можете заранее спланировать расходы. | Данный способ дорогой, поскольку сумма погашения перераспределяется на окончание действия договора, а это приводит к увеличению процентов. |

Регрессный | Погашение суммы также происходит равномерно, но в отличие от первого варианта, проценты уменьшаются в начале срока, а к окончанию постепенно уменьшаются. | Экономия бюджета. | Платежи в начале срока погашения достаточно высокие, поскольку погашается не только тело кредита, но и проценты. |

Кроме этого, мы предлагаем клиентам, другие способы погашения, например, ступенчатый график подойдет тем, кто ведет сезонную деятельность.

Какие выгоды дает лизинг

Далеко не все компании, особенно в начале своей деятельности, располагают свободным бюджетом для покупки транспорта, но как быть, если коммерческий транспорт жизненно необходим для поддержания бизнеса и его развития? Существенное преимущество такой услуги – щадящая финансовая нагрузка на клиента – автострахование, налог на роскошь, другие траты распределяются равномерно на весь период договора лизинга. Какие еще преимущества получают клиенты, обратившись в нашу компанию:

- налоговые льготы (доступны только юридическим лицам, для физических лиц такие преференции не предусмотрены);

- доступен механизм ускоренной амортизации;

- персональная схема внесения платежей с учетом характеристик деятельности компании;

- оформление договора в сжатые сроки;

- можно оформить в лизинг легковые автомобили в необходимом количестве;

- когда действие договора истекает, можно заменить машину новым транспортом;

- в отдельных случаях возможна передача машины в субаренду.

Полезно знать! Лизинговые программы дают право воспользоваться специальными налоговыми льготами, которые составляют до половины стоимости машины.

При приобретении автомобиля в лизинг следует учитывать несколько особенностей. Прежде всего, на весь период действия договора владельцем авто остается лизинговая компания. Тем не менее, учитывая, что автокредит не позволяет вернуть ни копейки потраченных средств, лизинг – практичное, универсальное решение для бизнеса любого формата и масштаба.

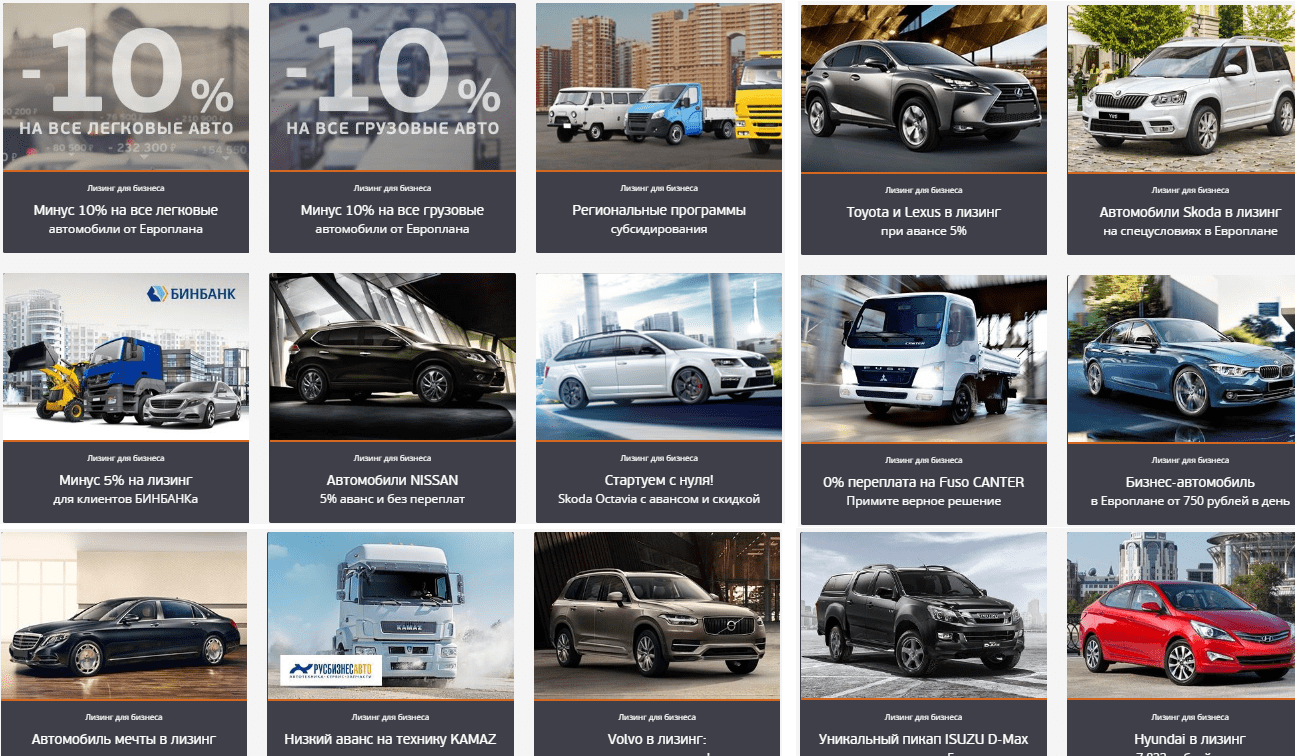

Почему лизинг так популярен у бизнеса

Простые россияне привыкли к достаточно дешевым автокредитам, специальным предложениям автодилеров и нескольким государственным программам субсидирования таких кредитов. Но несмотря на то, что ежемесячный оборот ИП или компании может быть гораздо больше, чем зарплата среднестатистического физлица, банки очень неохотно кредитуют малый и средний бизнес. Из-за того, что доходы бизнеса плохо поддаются прогнозам, и в любой месяц может пойти убыток, банки закладывают в процентную ставку огромные риски, и кредиты становятся «неподъемными» для многих.

И в этом случае лизинг приходит на помощь. Как мы отметили выше, при лизинге имущество не переходит в собственность тому, кто им пользуется. Это означает, что риски для лизинговой компании будут меньше, чем для банка при бизнес-кредитовании. А отсюда – более простое оформление (отбор заявок гораздо мягче), и меньше переплата.

Но есть и более важные пункты, которые показывают выгоду лизинга для бизнеса. Разберем на примере автомобильного лизинга:

- лизинг снижает сумму налога на прибыль. Дело в том, что платежи по лизингу переносятся на себестоимость, тогда как при покупке автомобиля за собственные средства его стоимость будет переноситься на себестоимость в виде амортизации по обычным правилам. Так, если срок полезного использования автомобиля – 5 лет, его стоимость будет списываться в виде амортизации все 5 лет (и в месяц будет выходить совсем небольшая сумма). При лизинге доступна ускоренная амортизация, к тому же всю сумму лизингового платежа, кроме НДС, можно включить в состав расходов по налогу на прибыль;

- лизинг дает право вычета по НДС. Так, если организация купила автомобиль, она может применить вычет в размере НДС со всей стоимости авто единоразово. В случае с лизингом в вычет по НДС можно включать весь налог на добавленную стоимость – как на сам автомобиль (пропорционально его стоимости), так и на плату за лизинг (которая идет вместо процентов). Соответственно, можно списать с суммы НДС к уплате всю сумму налога, которая включается в платеж лизинговой компании;

- автомобиль, находящийся в лизинге, не попадает на баланс компании. Это не отменяет необходимости платить транспортный налог (его платит по согласованию или лизинговая компания, или клиент), но используемый компанией автомобиль не будет отображаться ни в активах (как ТС), ни в обязательствах (как долг по кредиту);

- минимальный первоначальный платеж составляет от 5%, тогда как по кредиту на транспорт или оборудование первый взнос гораздо выше;

- большую часть бюрократических обязанностей (постановка на учет, оформление страховки или даже периодическое техобслуживание) берет на себя лизинговая компания. Правда, все ее расходы так или иначе будут включены в лизинговую плату;

- лизинговая компания – не банк, и может предложить индивидуальные, более гибкие условия. Например, для сфер деятельности с выраженной сезонностью компания может установить график платежей, которые будут снижаться в несезон и вырастать в сезон.

Другими словами, лизинг с точки зрения компании или ИП на основной системе налогообложения будет гораздо выгоднее традиционного кредита за счет экономии на налогах и того факта, что сам по себе автомобиль остается в собственности лизинговой компании (что для бизнеса не так критично, как для частного владельца).

Право выкупа объекта лизинга по остаточной стоимости – в данном случае не настолько важно, как для обычного гражданина. Дело в том, что бизнес эксплуатирует транспорт в более жестких условиях, и срок его годности примерно соответствует сроку полезного использования

К окончанию срока договора лизинга имущество будет, скорее всего, изношено так, что его остаточная стоимость будет символической – но бизнесу может быть выгоднее как раз не выкупать его, а оформить новый договор на новую технику. С другой стороны, при не очень интенсивном использовании имущество можно будет купить все равно за остаточную стоимость и эксплуатировать после этого как угодно долго.

Как нам пояснили в компании «Газпромбанк Автолизинг», выгода присутствует не для всех компаний – а преимущественно для тех, кто работает на основной системе налогообложения – они смогут сэкономить до 40% только на налоге на прибыль и НДС. К тому же в лизинговые платежи можно вписать и некоторые дополнительные расходы, которые тоже будут снижать налоговую нагрузку клиента.